不動産の贈与でかかる税金とは

生前における財産移転の方法として、生前贈与があります。

現金はもちろんのこと、不動産を与えることも可能です。ただし、原則として一定額を超える場合にかかってくる贈与税や、他の税金が課税されることも覚えておかなくてはなりません。

本記事では、不動産の贈与を検討している方向けに、不動産を贈与する際に発生する贈与税やその他の税金について解説していきます。

不動産は高価なものですから、できるだけ税金を抑えれば、受贈側の負担も減ります。相続対策の参考にもなるので、是非参考にしてください。

不動産の贈与でかかる税金

(1)贈与税

贈与税とは、贈与側と受贈側の双方の契約によって成立した贈与に課される税金です。現金はもちろん、不動産やその購入資金、自動車や骨董品などが贈与された際に、受贈者側に課税義務が発生します。

課税の方法は通常であれば、毎年1月1日から12月31日までの1年間の贈与合計額に対して、110万円を超える部分に課税されます。税率は贈与額に比例して高額になる累進課税制度が採用されています。

税額の計算式は以下の通りです。

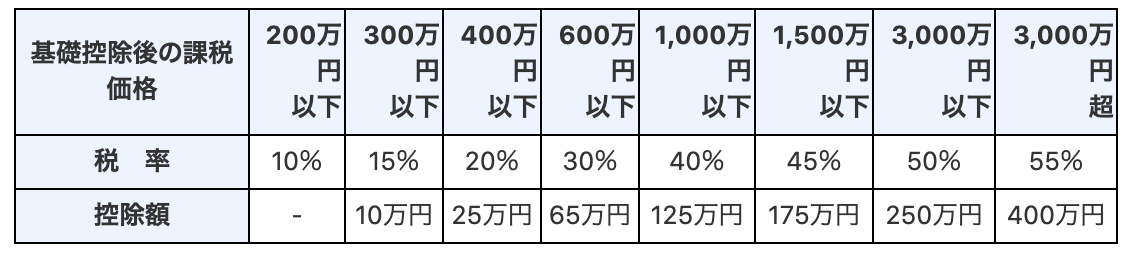

①贈与税の一般税率

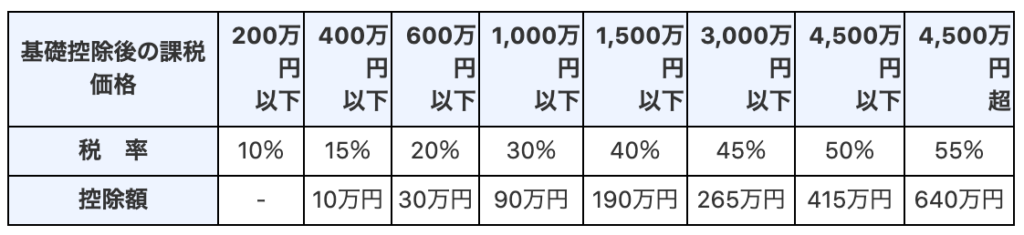

②贈与税の特例税率

特例税率は受贈者が贈与年に20歳以上であり、贈与者がその直系尊属の場合に適用。

特例税率は受贈者が贈与年に20歳以上であり、贈与者がその直系尊属の場合に適用。

引用:国税庁HP

(2)不動産取得税

不動産取得税とは、土地や建物など不動産を購入した際に課税される税金のことです。地方税に該当するため、納税先は都道府県になるので、都道府県の税事務所で納税の手続きを行います。

不動産取得税の税額は以下の通りです。

この時の課税価格は不動産の購入時のものではなく、原則として贈与時の固定資産税評価額となります。たいていの場合、固定資産税評価額は時価よりも低い価格です。

税率は基本4%ですが、2024年3月31日までは土地及び住宅については3%となります。

(3)登録免許税

登録免許税とは、所有権移転登記等を行う際にかかる税金です。贈与を行うと登記上の所有者も変わるので、課税されます。

課税価格は不動産取得税同様、贈与年の固定資産税評価額です。税率は、贈与の場合は2%となります。

不動産の贈与は相続よりも税金がかかる?

まず、不動産取得税ですが、これは相続で不動産を引き継ぐ場合には課税されません。また、贈与時には2%の税率がかかる登録免許税も、相続時では0.4%となるので、生前贈与より相続で不動産を移転した方が諸費用が安く済みます。

贈与税も相続税と単純比較すれば税率が高いので、特に一括での贈与を行う場合は税額が高くなります。

もちろん、控除額を増やす特例制度を利用すれば、ある程度抑えられますが、多くの場合は相続時よりもトータルの税額は高くなる傾向にあります。

ただし、所有している土地が将来確実に値上がりする、賃貸アパートといった収益を生み続ける不動産を持っているなどの場合は、生前贈与を利用して早めに財産移転をした方がお得な場合もあります。

まとめ

不動産の贈与でかかる税金をご説明しました。

節税を考える場合、あらゆることを想定しなくてはなりません。不動産についても、たいていのケースは相続で引き継ぐ方が良いですが、将来値上がりする不動産や収益物件の場合は、生前贈与した方が有利に働くこともあります。

税金を安くしてご家族の負担を減らしてあげたいと考えるのであれば、相続専門の税理士に相談して、税額をシミュレーションしてもらうことをお勧めいたします。

熊本で相続・生前対策・遺言・贈与・相続税申告の相談をするなら熊本相続遺言支援センターにお任せください。行政書士、司法書士、弁護士、不動産鑑定士とも連携しており、あらゆるお悩みに対応いたします。初回は税理士による無料相談も実施しています。

お電話は[0120-932-229] 受付時間9:00〜18:00で土日祝対応。

メールは[https://souzoku-kumamoto.com/contact/] 24時間受付中。

関連記事

相続に関するサポートメニュー

~残された家族が安心の相続を実現するために~

相続が発生した方のサポート

相続の生前対策をお考えの方のサポート