相続税の延納制度について

相続税は現金で一括納付することが大原則です。

ただし、遺産に現金が少なかったり、自身の預貯金もない等、期限までに相続税を支払えない場合もあります。そのような状況に限り、一括納付とは別の方法を利用できます。

方法には幾つかありますが、一つとして「延納制度」があります。これは、相続税を年賦による分割で納めるものです。

延納とは

相続税の納付期限までに現金一括での納付が困難な場合に利用できる制度です。例えば、相続税額が高額で期限までの一括納付は難しいものの、相続人に定期の収入があり、分割での納付なら可能な上、担保を提供できるような場合です。

分割年数は遺産割合に不動産がどれだけ含まれるかで変わりますが、最大で20年の年賦にもできます。ただし、分割なので当然ながら利息がつき、一括納付よりも高くなってしまいます。

制度要件

制度を利用するには下記の要件全てを満たします。

- 相続税の金額が10万円を超える

- 税額の範囲が、一括納付なら困難だが分割納付なら可能な範囲にある

- 「延納申請書」と「担保提供関係書類」を期限までに提出する

- 延納税額に相当する担保を提供する

「一括納付が困難な税額の範囲の判断」には、遺産の他に延納申請を行う相続人が保有する財産も含まれます。例えば、遺産に現金はないものの、相続人自身が多くの預貯金を持っていた場合には一括納付が可能と判断されてしまいます。

延納申請書と担保提供関係書類の提出期限は、相続税の通常申告と同日の「相続開始を知った日の翌日から10か月以内」となります。書類申請にはかなり時間がかかるので、早めに準備しましょう。

担保となる土地について

延納制度の利用には担保の提供が必須です。担保は国が貸し倒れをしないためのものです。

認可されるものは、大抵は「土地」になりますが、条件があります。

担保にできる土地は以下の通りです。

- 抵当権の設定が可能

- 相続税の支払いを完遂できるほどの価値がある

- 売ることができる

抵当権とは、担保品を勝手に売れなくする権利です。相続税を支払う体制を整えるために、抵当権を必ず設定します。

担保対象にする土地は、相続で受け継いだものでも、以前から保有していたものどちらでも構いません。

利息について

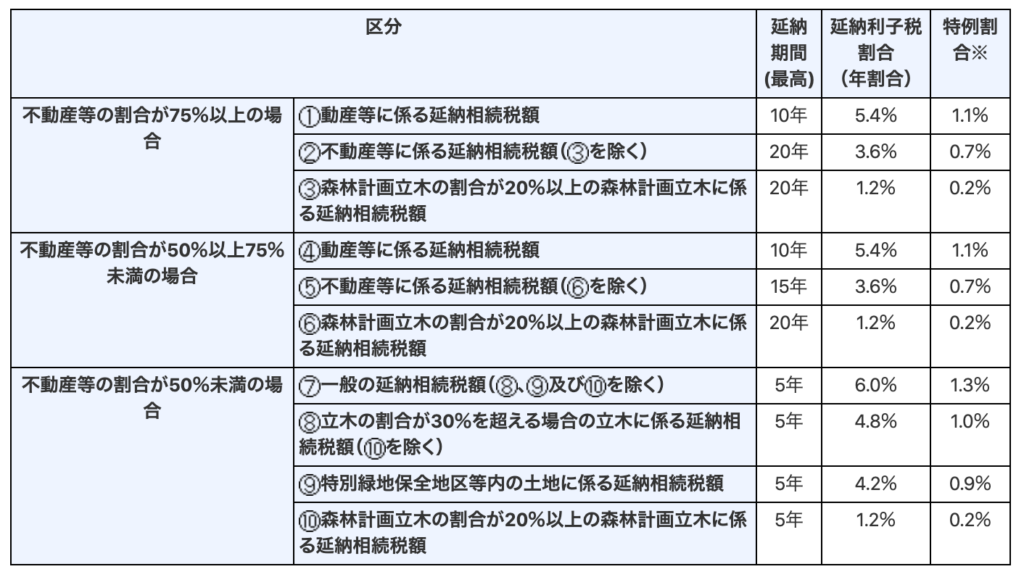

延納でかかる利息は「未納分の元本×年割合」という数式で算出します。

年割合は取得した相続財産の割合によって、下記の表の通りとなっています。

また、相続財産の割合によって、延納の期間も変わってきます。

延納を利用する場合は返済計画をきちんと立てる

前述したように、延納制度を利用すると一括納付より利息分だけ高くなります。

また、国に対して負債を抱える訳でもあるので、利息と延納期間を把握し、きちんと返済計画を立てることが大事です。

熊本で相続・生前対策・遺言・贈与・相続税申告の相談をするなら熊本相続遺言支援センターにお任せください。行政書士、司法書士、弁護士、不動産鑑定士とも連携しており、あらゆるお悩みに対応いたします。初回は税理士による無料相談も実施しています。

お電話は[0120-932-229] 受付時間9:00〜18:00で土日祝対応。

メールは[https://souzoku-kumamoto.com/contact/] 24時間受付中。

関連記事

相続に関するサポートメニュー

~残された家族が安心の相続を実現するために~

相続が発生した方のサポート

相続の生前対策をお考えの方のサポート